- Accueil

- Actualités

- Monday Report

Monday Report

- 22/08/2022

- 6 min de lecture

- Vous pouvez également télécharger ce rapport en

Economie

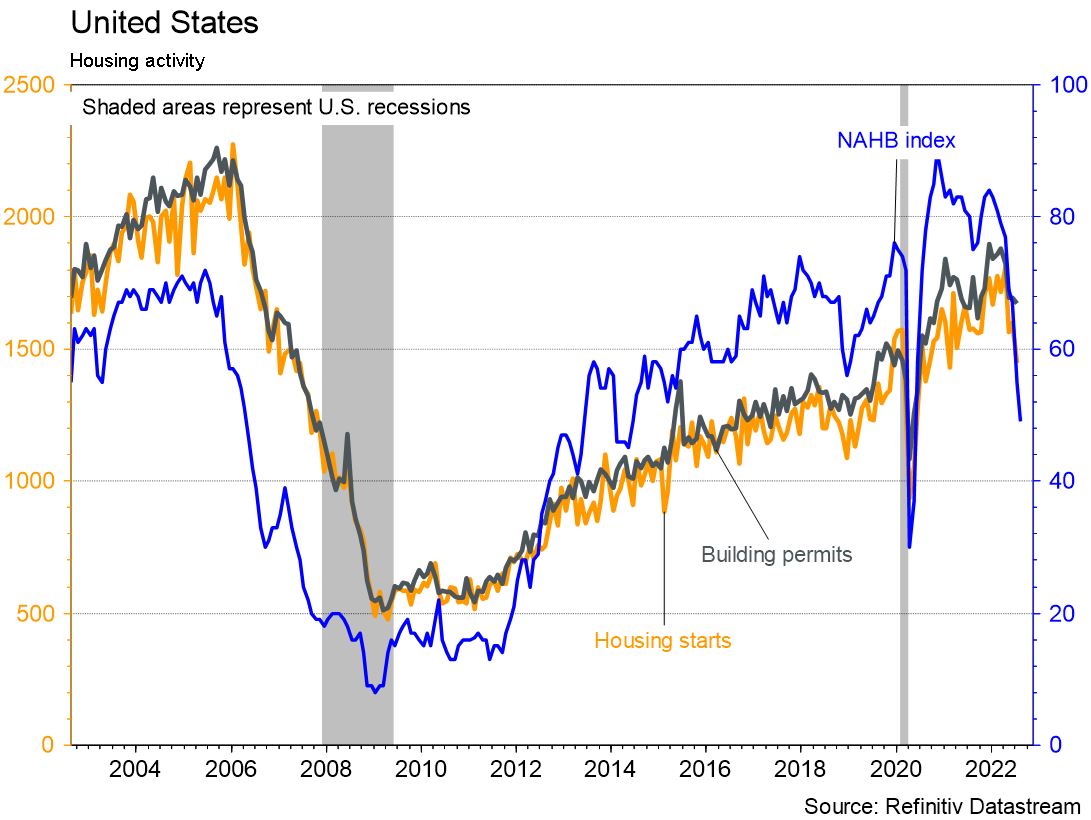

Statistiques US contrastées la semaine dernière. Déceptions dans l’immobilier: la confiance des promoteurs (NAHB index) recule de 55 à 49 en août, les mises en chantier se contractent de 9.6% m/m en juillet, plus qu’attendu, et les ventes de maisons baissent de 5.9% m/m. Les ventes de détail, stables en juillet vs juin, ont déçu. En août, l’indicateur avancé Empire manufacturing s’effondre (de 11.1 à -31.3) alors que celui de la Fed de Philadelphie rebondit de -12.3 à +6.2 et surprend positivement, comme la production industrielle, en hausse de 0.6% m/m en juillet. En zone euro, l’indice de confiance ZEW poursuit sa dégradation en août (baisse de -51.1 à -54.9) et le PIB du T2 a été révisé marginalement à la baisse (de +0.7% t/t à +0.6% t/t). Ce matin, la banque centrale chinoise baisse de 5-15 pb ses taux hypothécaires à 1-5 ans.

Climat

Le géant chinois CATL a annoncé la construction d’une gigafactory de batteries pour véhicules électriques à Debrecen, en Hongrie. L’usine aura une capacité de production de 100 GWh, pour un investissement de plus de 7 mia$. Ceci se compare à une production européenne de 35 GWh en 2020 et attendue à 600-870 GWh en 2030. A horizon 2035, l’Europe devrait abriter 35 gigafactories.

Marchés

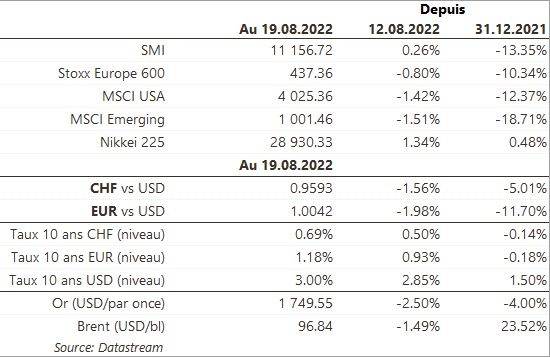

Les «minutes» de la Fed confirment sa volonté de lutter fermement contre l’inflation, par ailleurs record en juillet au Royaume-Uni (+10.1% a/a des prix à la consommation) et en Allemagne (+37.2% a/a pour les prix à la production). Dans ce contexte, les taux souverains à 10 ans bondissent de 15-40 pb dans les pays développés, plus dans les émergents, entraînant des performances négatives de tous les segments obligataires et actions (sauf Japon) dans un remake du début d’année. A suivre cette semaine: PMI manufacturier et des services, indicateurs avancés des Feds de Chicago, Richmond et Kansas City, 2ème estimation du PIB du T2, commandes de biens durables et inflation (PCE) aux Etats-Unis; PMI manufacturier et des services, confiance des ménages et croissance de M3 en zone Euro.

Marché suisse

A suivre cette semaine: statistiques de la parahôtellerie T2 (OFS) et baromètre de l’emploi au T2 (OFS). Les sociétés suivantes publieront des résultats: Vetropack, Arbonia, Feintool, Flughafen Zurich, Intershop, Aluflexpack, Allreal, Dätwyler, Sensirion, Bachem, Alpiq, Baloise, Evolva, Kudelski, SoftwareONE, SPS, Molecular Partners, SFS et Hiag.

Actions

APPLE (Core holding) prévoit avec ses fournisseurs (Foxconn et Luxshare) de produire les Apple Watch et certains Macbooks au Vietnam, pour la première fois. Les progrès dans la production de masse ont été lents en raison des perturbations liées à la pandémie mais Apple poursuivra sa stratégie de délocalisation pour certains produits finaux.

SALESFORCE (Satellite) publiera son T2 mercredi soir. Après un T1 «rassurant et résilient», le marché craint cette fois-ci que la société n’échappe pas au ralentissement macro. Malgré les craintes à court-terme, nous restons confiants sur l’expansion des marges à venir et sur le positionnement «croissance» de Salesforce.

STRAUMANN (Core Holding): selon Bloomberg, Straumann aurait déposé une offre pour acquérir la société sud-coréenne Medit (mise en vente par son actionnaire majoritaire Unison Capital), spécialisée dans les scanners intra-oraux. Les deux acteurs se connaissent bien, suite au partenariat que Straumann avait noué pour la distribution au niveau mondial des produits de Medit. Des fonds d’investissement figurent également parmi les acquéreurs potentiels. L’opération pourrait s’élever à EUR 3mia, selon Dental Tribune.

Obligations

Les minutes de la FED ont confirmé la volonté des gouverneurs de continuer le resserrement de la politique monétaire. Les taux US ont donc repris leur trajectoire haussière et le taux 10 ans s’établit vendredi à 2.97% (+16pb). Les taux Européens ont suivi la tendance, exacerbée par la forte hausse mensuelle du PPI Allemand (5.3%). Le Bund 10 ans termine en hausse de 25pb (1.23%) et le 10ans Italien grimpe de 43pb (3.14%). Dans ce contexte, les spreads de crédit se sont écartés et tous les indices ont généré une performance négative en Europe (IG -1.4%/HY -0.9%) et aux US (IG -1%/ HY -1%).

Sentiment des traders

Bourse

Après avoir buté sur la moyenne des 200 jours, le S&P va-t-il sonner le glas du recovery estival ? Il semblerait en tout cas que les «bears» soient de retour et à 48 heures de la publication des PMI occidentaux, leurs grognements résonnent à nouveau dans les couloirs de Wall Street. La perspective d’un discours «hawkish» en provenance de Jackson Hole en fin de semaine ne devrait pas également motiver les marchés.

Devises

Suite aux bons indicateurs US en fin de semaine le $ est de nouveau orienté à la hausse contre € et £: €/$ 1.0018 £/$ 1.1808, une cassure des sup. €/$ 0.9950 et £/$ 1.1760 ouvrirait la voie en direction des €/$ 0.9613 et £/$ 1.1411; les rés. €/$ 1.0370 et £/$ 1.2295 restent valides. Les cambistes seront focalisés sur Jackson Hole. Le CHF confirme sa tendance haussière €/CHF 0.9603, sup. 0.95 rés. 0.9960. L’oz d’or est à 1738 $ sup. 1712 rés. 1807.

Graphique du jour

Performance

"*" indicates required fields

Dernières actualités

- Suisse

- 16/08/2022

- Suisse

- 15/08/2022

- Suisse

- 08/08/2022